ในงาน Apple Special Event วันที่ 25 มีนาคมที่ผ่านมา Apple ตัดสินใจร่วมมือกับ Goldman Sachs และ Mastercard เปิดตัว Apple Card ระบชำระเงินแบบครบวงจรที่มีทั้งแบบบัตรแข็ง (Physical card) และมีระบบที่เชื่อมโยงกับแอปพลิเคชัน Wallet ที่อยู่บนอุปกรณ์ iPhone ด้วย

จริงอยู่ว่าเป็นการเปิดตัวตามหลังบริการหลายรายที่มีอยู่ก่อนแล้ว แต่เหตุใด Apple จึงตัดสินใจขยับตัวมาเป็นผู้ให้บริการที่เกี่ยวข้องกับการเงินมากขึ้น แล้วการมาของ Apple Card จะส่งผลต่อตลาดการเงินและธนาคารหลังจากนี้จะเป็นอย่างไร ติดตามได้จากบทวิเคราะห์นี้ครับ

ดูข้อมูลผู้ใช้ iOS และ App Store

หากดูตัวเลขของ Strategy Analytics ยอดขายของ iPhone ในไตรมาสที่ 4 ปี 2018 อยู่ที่ 65.9 ล้านเครื่อง (ลดลง 15 เปอร์เซ็นต์จากไตรมาสก่อน ซึ่งขายได้ 77.3 ล้านเครื่อง) สะท้อนให้เห็นว่าการสร้างรายได้จากการขาย iPhone ที่เคยทำได้ดี ตอนนี้มันกำลังเปลี่ยนไปในทางที่ไม่สดใสนัก

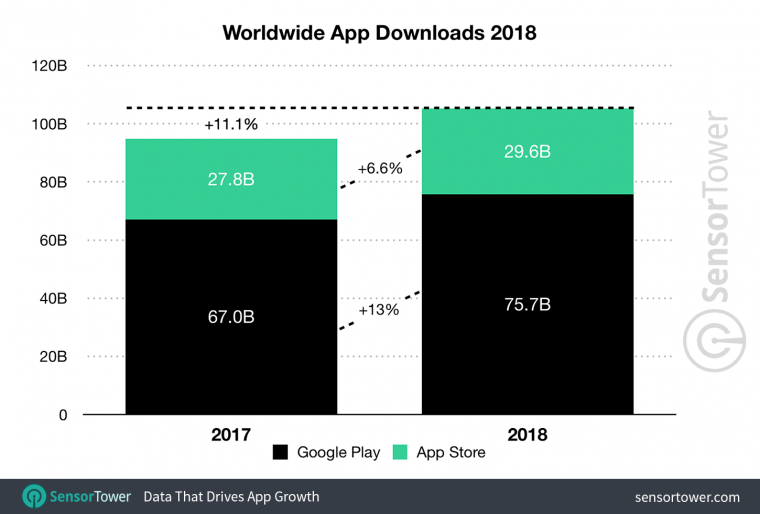

ตัวเลขต่อมาที่อยากให้ดู คือ ยอดดาวน์โหลดแอปฯ จาก App Store ครั้งแรกจาก Sensor Tower มีอัตราเติบโตลดลง โดยปี 2017 มียอดดาวน์โหลดอยู่ที่ 27,800 ล้านครั้ง ส่วนปี 2018 เพิ่มขึ้นมาเป็น 29,600 ล้านครั้ง เพิ่มขึ้นเพิ่ม 6.6 เปอร์เซ็นต์เท่านั้น ต่างจาก

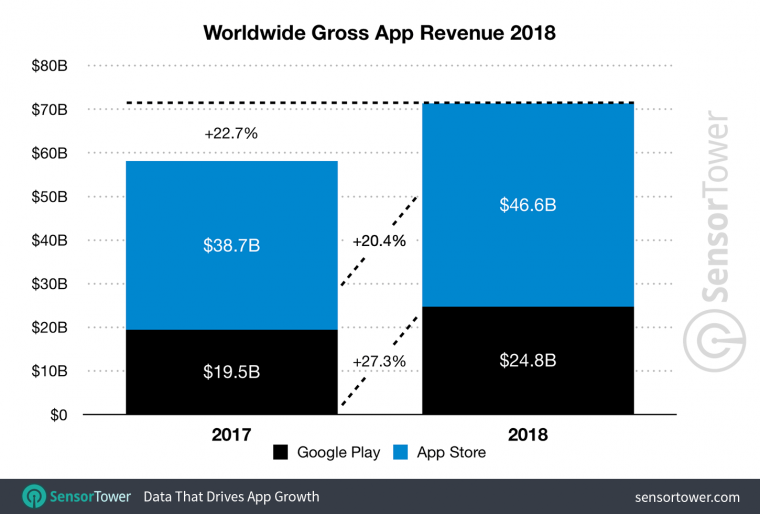

หากดูยอดผู้ใช้งาน iOS ที่ซื้อแอปฯ บน App Store จาก SensorTower ระบุว่าในปี 2017 ทำรายได้รวมอยู่ที่ 38,700 ล้านดอลลาร์สหรัฐฯ ส่วนปี 2018 ทำรายได้รวมเพิ่มขึ้นเป็น 46,600 ล้านดอลลาร์สหรัฐฯ เพิ่มขึ้นเพียง 20.4 เปอร์เซ็นต์ ต่างจาก Google Play Store กลับเพิ่มขึ้นอยู่ที่ 27.3 เปอร์เซ็นต์

สามตัวเลขที่เรากางออกมาให้ดู สะท้อนให้เห็นว่า Apple ไม่สามารถทำรายได้จากยอดขาย iPhone และยอดขายแอปฯ บน App Store ได้อีกต่อไป ทำให้ Apple ต้องเริ่มมองหาช่องทางสร้างรายใหม่ๆ เพิ่มขึ้นมา

ถึงเวลา Apple สยายปีก FinTech ให้ครบวงจรมากขึ้น

ต้องยอมรับว่า Apple มี Ecosystem ด้าน Hardware ที่แข็งแกร่งพอสมควร นับตั้งแต่การเปิดตัวอุปกรณ์ต่างๆ ไม่ว่าจะเป็น Mac, iPhone และ iPad ฯลฯ ออกมา

ต่อมาก็เริ่มมีสร้าง Ecosystem ฝั่งซอฟต์แวร์และออนไลน์โดยมาจากการตัดสินใจเปิดตัว iPod ที่ต่อมาทำให้เกิด iTunes Store กลายเป็นแพลตฟอร์มขายเพลงที่ Disrupt วงการเพลงในยุคนั้นได้พอสมควร แต่ก็ยังมีความเป็น Ecosystem ที่ยังไม่ชัดเจนนัก

ต่อมา Google ก็พยายามเปิดตัว Ecosystem บนออนไลน์มากถึง นับตั้งแต่การเปิดตัว Gmail, Drive, Photos และอื่นๆ ออกมาแข่งเช่นเดียวกัน

ถึงอย่างไรก็ดี Apple ก็เปิดตัว App Store บน iOS และรวมถึงเปิดตัว Apple บน macOS ตามมาทีหลังด้วย ทำให้มีรายได้จากการขายแอปพลิเคชันผ่านแพลตฟอร์มดังกล่าวเป็นจำนวนมาก แต่เริ่มลดลงไป ตามที่เราบอกในหัวข้อแรก

ทำให้เมื่อ 3 ปีก่อน Apple เปิดตัว Apple Pay มี concept มาจาก Google Pay เป็นการสร้างระบบจ่ายแบบใช้เงินสด ใกล้เคียงกับ Alipay, True Money Wallet, Samsung Pay ที่ให้เราใส่ข้อมูลบัตรเครดิตหรือบัตรเดบิตเข้ามาเก็บไว้ในระบบ

เมื่อบริการทุกอย่างอยู่บนออนไลน์ คนที่มีอุปกรณ์และแพลตฟอร์มของตัวหลังจากนี้น่าจะได้เปรียบ Apple คงมองเห็นตรงนี้ จึงเปิดตัว Apple Card ขึ้นมา

แต่ปัญหาที่พบก็คือ การเซ็ตระบบ Apple Pay ต้องคุยกับร้านค้าเป็นจำนวนมากให้มาใช้เครื่องอ่าน/รูดบัตรเครดิค (Electronic Data Capture: EDC) ที่รองรับ Apple Pay ซึ่งเป็นเรื่องที่แพลตฟอร์มบริการด้านการเงินประสบปัญหาอยู่กันทั้งนั้น

ซึ่ง Apple ก็พยายามเจาะในตลาดอเมริกาก่อน เพราะรู้จักกับระบบการใช้จ่ายเงินพอสมควร ซึ่งแทบไม่มีการใช้เงินสด (Cash) เลข ผู้คนนิยมใช้บัตรเครดิตในการใช้จ่ายแทบทุกอย่าง เงินเดือนที่ได้มาจะถูกโอนเข้าบัตรเครดิตเพื่อตัดยอดหนี้โดยอัตโนมัติ

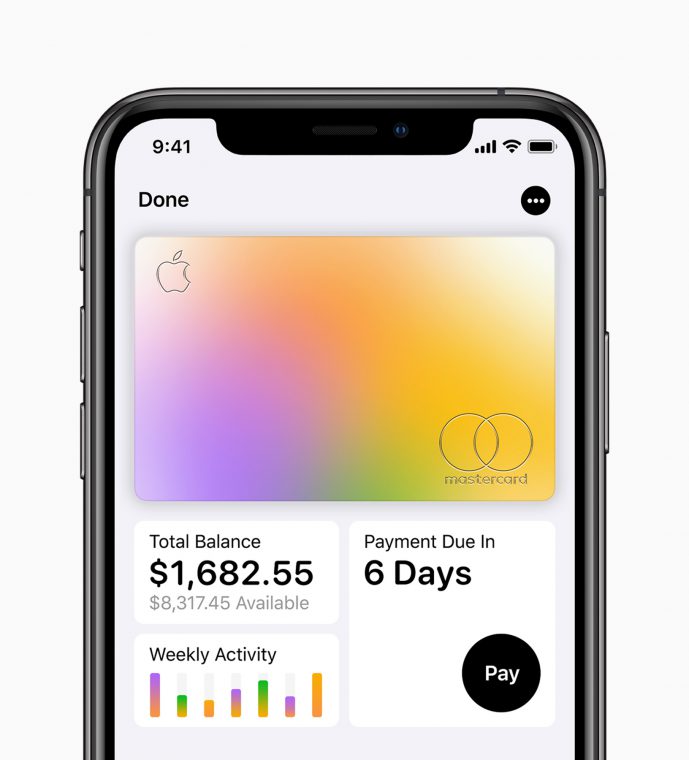

Apple จึงร่วมมือกับ Goldman Sachs เปิดตัวบัตรเครดิต Apple Card ที่สามารถใช้ได้บน Apple Pay และทำบัตรแข็งออกมา โดยร่วมมือกับ Mastercard เพื่อใช้ให้กับร้านทั่วไปๆ ไม่มีเครื่องอ่าน Apple Pay ของ iPhone ได้นั่นเอง

รวมถึงชูว่า Apple Card สมัครได้เลย ไม่ต้องไปสาขาของธนาคาร ไม่มีค่าธรรมเนียม ไม่มีค่ารายปี ไม่มีค่าใช้จ่ายแฝง (Hidden cost) ชูสิทธิประโยชน์มากมายออกมา

รวมถึงเน้นย้ำมีจุดยืนในเรื่องของความเป็นส่วนตัว (Privacy) ตอกย้ำด้วยการทำบัตรเครดิตให้มีแค่โลโก้ Apple, ตัวชิป, ชื่อเจ้าของบัตรเท่านั้น และไม่มีการนำเอาข้อมูลของลูกค้าไปขายให้กับบริษัทอื่นๆ

จะแย่งลูกค้าธนาคารได้จริงหรือ?

เข้าสู่ประเด็นที่เราตั้งถามไว้ตั้งแต่แรกคือ เพราะแน่นอนว่าหลายคนคงเริ่มคิดแล้วว่า การเปิดตัวบริการ Apple Card ครั้งนี้จะเข้ามา “แย่งลูกค้า” หรือ “กระทบ” ธุรกิจการเงิน-ธนาคารมากขนาดไหน?

ต้องดูก่อนว่าบัตรเครดิตแต่ละราย (แค่เฉพาะในไทย) มีกลยุทธ์อะไรในการดึงลูกค้าบ้าง ซึ่งถ้าสังเกตดีๆ ถ้าจะพบว่าตอนนี้บัตรเครดิตแต่ละรายแข่งขันกันที่…

- การมอบสิทธิประโยชน์หรือสิทธิพิเศษแก่ลูกค้าที่มีตรงกับไลฟ์สไตล์ผู้บริโภคมากน้อยแค่ไหน

- การสร้างฐานะพิเศษ (Wisdom) ให้กับลูกค้าที่มีระดับเงินเดือนสูงๆ มีสิ่งต่างๆ เหนือกว่าลูกค้าระดับปกติ

- ความสะดวกสบายที่ได้เมื่อใช้บริการ มีแอปพลิเคชันหรือตู้ ATM ที่รองรับบัตรต่างๆ มากน้อยแค่ไหน เช่น TMRW ของ UOB ที่ระบุว่ามีวิธีการเปิดบัตรที่รวดเร็วไปต้องไปธนาคาร

แต่ถ้าให้ดูจริงๆ ก็คงเป็นการแข่งกันที่ ‘สิทธิประโยชน์’ ของบัตรเครดิต นั่นเอง โดย Apple Card มีการ “คืนเงิน” หรือ “Daily Cash” เป็นสิทธิประโยชน์แบบง่ายๆ ให้ทุกครั้ง

- คืนเงิน 2 เปอร์เซ็นต์ เมื่อใช้จ่ายรายการใดก็ได้ด้วย Apple Card

- คืนเงิน 3 เปอร์เซ็นต์ เมื่อจ่าย Apple Card กับ Apple Store หรือใช้จ่ายบริการต่าง ๆ ของ Apple เช่น Apple Music, iTunes Store, App Store

- คืนเงิน 1 เปอร์เซ็นต์ เมื่อใช้จ่ายผ่านบัตรแข็ง

ซึ่งก็ต้องยอมรับถ้า Apple Card ก็คงสู้เหล่าธนาคารต่างๆ ได้ไม่ง่ายนัก และมีความเป็นไปได้ว่าต้องร่วมกับธนาคารสักแห่งหนึ่งก่อนที่อยู่ภายใต้การกำกับดูแลธนาคารแห่งประเทศไทย (ธปท.) ก่อน

ยิ่งถ้าเป็นระบบการอนุมัติบัตรเครดิตรูปแบบใหม่ที่มีขั้นตอนที่ลดลงและใช้พิจารณาจากฐานข้อมูลที่มีอยู่ ก็คงต้องอยู่ใน Regulatory Sandbox ของ ธปท. ก่อนด้วยอีกสักพักใหญ่ รวมถึง Apple App Store ก็ร่วมมือกับ True Money Wallet เพื่อเชื่อมระบบการชำระเงินให้ง่ายขึ้นอยู่ก่อนแล้วด้วย

ซึ่งทำให้ความเป็นไปได้ที่ Apple Card จะเข้ามาในไทยก็ยังมีไม่มากนัก และไม่อาจส่งแรงสั่นสะเทือนต่อผู้ให้บริการด้านการเงิน-ธนาคารได้มากนัก แต่ในยุคที่การเปลี่ยนแปลงรวดเร็วในระดับวินาทีขนาดนี้ อะไรๆ ก็เกิดขึ้นได้ทั้งนั้น จับตาดูกันต่อไปครับ

เพราะตอนนี้ Data is the new oil หรือ ข้อมูลเปรียบเสมือนกับเป็นน้ำมันรูปใหม่ที่ใครๆ ก็อยากมีไว้ครอบครอง… เพราะมูลค่ามันเริ่มสูงขึ้นเรื่อยๆ โดยเฉพาะอย่างยิ่ง Transaction หรือข้อมูลการทำธุรกรรมในการเงิน-ธนาคารนั้นมีความสำคัญอย่างยิ่ง