นักลงทุนมีหลายประเภท ไม่ว่าจะเรียกว่า Angel investor หรือ Venture Capitalist (VC) หรือ Private Equity investor (PE) ก็ล้วนแต่เป็น นักลงทุน ด้วยกันทั้งนั้น โดยเป้าหมายสูงสุด (ultimate goal) ของนักลงทุนนักลงทุนเหล่านี้คือ การสร้างผลกำไรจากบริษัท ที่เข้าไปร่วมลงทุนด้วย

นักลงทุนระดับตำนาน

หนึ่งในตัวอย่างของนักลงทุนที่น่าสนใจคือเช่น Ram Shriram ที่ถึงแม้เขาจะไม่ได้เป็นที่รู้จักมากนักในประเทศไทย แต่สำหรับในประเทศ สหรัฐอเมริกาแล้ว Ram Shriram เป็นนักลงทุนระดับแนวหน้าที่มีชื่อเสียงมาก จากการเป็นนักลงทุนรายแรกๆที่ลงทุนใน Google บริษัท Search Engine ยักษ์ใหญ่ของโลก จนในปี 2013 Ram Shriram ได้ทำการขายหุ้น Google ที่เค้าถืออยู่ จำนวน 42,000 หุ้น และนั้นทำให้ Ram Shriram มี เงินเพิ่มขึ้นมาถึง 31 ล้านดอลล่าห์สหรัฐ รวมทั้งยังเหลือมูลค่าหุ้นที่อยู่ในตลาดหุ้นอีกกว่า 1.6 พันล้านดอลล่าห์สหรัฐจากเงินลงทุนในครั้งนั้น

ความจริงของการเป็น “นักลงทุน”

ซึ่งจากข้อมูลเบื้องต้นอาจทำให้ นักลงทุนหน้าใหม่หลายๆ ท่านคิดว่าอาชีพนักลงทุนเป็นอาชีพที่ดี ให้เงินกับคนอื่น แถมยังได้กำไรกลับมามหาศาล เพียงรอให้กาลเวลาผ่านไป แล้วเงินก้อนนั้นก็จะงอกเงยขึ้นมา แต่ทุกสิ่งทุกอย่างนั้นย่อมมี 2 ด้านเสมอ และการเป็นนักลงทุนก็เช่นกัน (ซึ่งในที่นี้จะขอเจาะจงไปที่ประเภทของ VC) การเป็น VC นั้น ไม่ได้มีแต่ข้อดีเสมอไป มีทั้งด้านที่ มีกำไร และ ด้านที่ ขาดทุนอย่างมหาศาล ดังนั้นงานหลัก ของ VC จึงไม่ใช่การลงทุนเพียงอย่างเดียว แต่มันคือ “การบริหารจัดการความเสี่ยงของบริษัท”

เพราะการที่นักลงทุนจะเข้าไปร่วมลงทุนกับธุรกิจใดธุรกิจหนึ่งนั้น โดยเฉพาะในระยะเริ่มแรก (Early stage) VC ก็ยิ่งจะต้องแบกรับความเสี่ยงไว้สูงมาก ไม่ว่าจะเป็นทั้งในด้านการดำเนินงานทางธุรกิจ และด้านบุคคล ซึ่งมีหลายสิ่งที่ทำให้ธุรกิจไม่สามารถโตขึ้นไปได้ และอีกนานาประการ กว่าจะนำพาธุรกิจเข้าสู่ ขบวนการ M&A หรือ IPOจากสถิติ ใน 10 Startup นั้นพบว่าจะมี 5-6 รายที่ตายไปจากธุรกิจ และ 2-3 รายที่อยู่รอดได้แต่ไม่เติบโตไปมากนัก และมีเพียง Startup รายเดียวเท่านั้นที่สามารถเติบโตต่อไปได้อย่างก้าวกระโดด

นักลงทุนและการจัดการกับความเสี่ยง

นอกจากนี้นักลงทุน (VC) ยังต้องเสี่ยงกับการคาดหวัง profit paper ซึ่งก็คือผลกำไรที่ ที่ยังไม่ได้เกิดขึ้นจริง โดยสิ่งที่ VC จะได้กำไรจริงๆ นั่นต้องรอจน ธุรกิจนั้นมีคนเข้ามาซื้อ ควบรวมกิจการ หรือ เข้าบรรจุในตลาดหลักทรัพย์ (Exit Event) ซึ่งต้องยอมรับว่า นักลงทุนที่ลงทุนในธุรกิจระยะแรก (Seed Stage) นั้นจะต้องแบกรับความเสี่ยงอย่างยาวนานกว่าที่บริษัทจะไปถึง Exit event ดังนั้นเรามักจะพบว่านักลงทุนมักจะถามคำถามกับ Startup มากมายในช่วงของการ เสนอแผนธุรกิจ (Pitching) เพื่อให้นักลงทุนรู้จักทุกมุมของStartupนั้นๆ มากยิ่งขึ้น เพราะความจริงแล้วงานของนักลงทุน คือ “การจัดการกับความเสี่ยง” เพื่อให้ธุรกิจเข้าสู่ Exit event และนักลงทุนจะได้รับกำไรจริงๆออกมา

ยิ่งไปกว่านั้น ในปัจจุบันนี้ พบว่าบริษัทชั้นนำหลายๆแห่ง (Corporate) เริ่มมีการจัดตั้ง กองทุนCorporate Venture Capital (CVC) ของตัวเองขึ้นมาเพื่อ ลงทุนใน Startup ที่มี ธุรกิจเกื้อหนุนกัน (Synergy) เพราะบริษัท ชั้นนำเหล่านั้น เชื่อว่า สามารถเข้าไปจัดการบริหาร ความเสี่ยงของStartup เหล่านี้ ได้ เช่น ความเสี่ยงทางด้านเทคโนโลยี ความเสี่ยงทางด้านฐานลูกค้า และ ความเสี่ยงทางด้านการดำเนินธุรกิจ อีกทั้งยังช่วยให้เกิดการแลกเปลี่ยน ความรู้ และทีมงานที่มีความเชี่ยวชาญด้านต่างๆ

ประเภทของ Venture Capital แบ่งออกเป็นกี่ประเภท

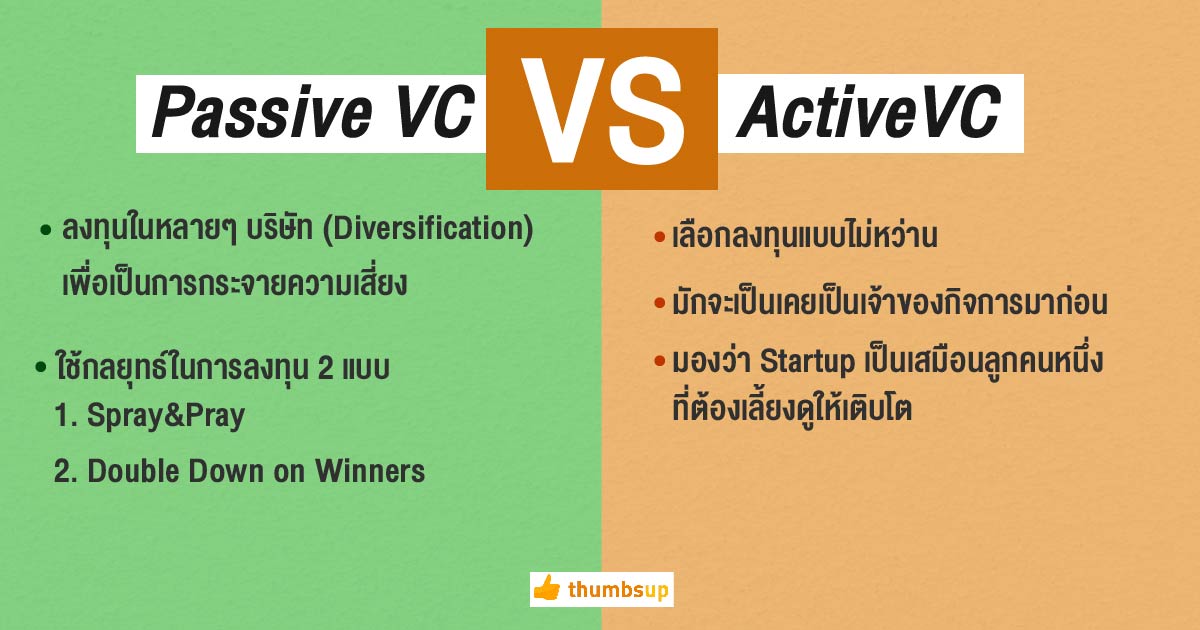

ประเภทของ Venture Capital (VC) แบ่งตามนโยบายบริหารความเสี่ยง จัดได้เป็น 2 ประเภทหลักๆ คือ

1. Passive VC

กลุ่มนี้ มีนโยบายการบริหารความเสี่ยงโดย การลงทุนในหลายๆบริษัท (Diversification) เพื่อเป็นการกระจายความเสี่ยง โดยหากมีบริษัทใดบริษัทหนึ่งใน Portfolio เกิดประสบความสำเร็จขึ้นมา ผลตอบแทนที่ได้จากบริษัทนั้นก็จะ สามารถครอบคลุมกับพอร์ตการลงทุนที่เสียของตัวอื่นได้ โดยลักษณะของกองทุน ประเภทนี้ มักจะไม่เน้นการลงไปคลุกคลีกับ Daily operation ของบริษัทมากนัก โดยกลยุทธ์ การลงทุนของกองทุนประเภทนี้สามารถแบ่งออกได้เป็น 2 ลักษณะ คือ 1. Spray&Pray และ 2. Double Down on Winners ดังนั้นเป้าหมายวัดผล (KPI) ของ Passive VC คือ Numbers of Startup

2. Active VC

Active VC คือนักลงทุนที่มีนโยบายการบริหารความเสี่ยงแบบ เน้นการเข้าไปคลุกคลีกับบริษัทที่ตนลงทุน โดยจะไม่เลือกลงทุนแบบหว่าน แต่จะเลือกบริษัทที่เข้าไปลงทุน โดยจะเข้าไปดูว่ากิจการของบริษัทนั้นๆ มีความเสี่ยงด้านใดบ้าง แล้วจึงพิจรณาการเข้าไปช่วยเหลือ ดังนั้น VC ประเภทนี้มักจะเป็นเคยเป็นเจ้าของกิจการ (Entrepreneur) มาก่อน เพราะต้องเข้าใจถึงการทำธุรกิจ และมักจะมองว่า Startup เป็นเสมือนลูกคนหนึ่งที่ต้องเลี้ยงดูให้เติบโต

ปัจจัยที่จะทำให้ Startup ประสบความสำเร็จ

สามารถแบ่งออกเป็น 5 ปัจจัยได้ดังนี้

- Idea

- Business Model

- Team

- Funding

- Timing

โดยภาพรวมปัจจัยด้าน Idea เป็นสิ่งสำคัญที่จะทำให้ธุรกิจออกมามีความแตกต่าง มีจุดขาย และ ตอบสนองต่อความต้องการของผู้บริโภค ซึ่งยังพบว่าหลายๆ Startup มีไอเดียที่ดี แต่ก็ยังคงไม่ประสบความสำเร็จ งั้นลองมาพิจารณาที่ปัจจัยที่ 2 คือ Business model ซึ่งจะพบว่า Business model ของ startup นั้นๆ จะต้องเปลี่ยนแปลงตลอดเวลาเผื่อให้เข้ากับสภาวะตลาด ไม่มี Business model ใดที่คงถาวร

นอกจากนั้นปัจจัยที่ 3 เป็นเรื่องของ ทีม คือ กลุ่มจองผู้ก่อตั้ง (Founder) และทีมงาน ซึ่งกลุ่มคนเหล่านี้จะเป็นกำลังสำคัญหลักที่จะปรับเปลี่ยน ธุรกิจ ให้เกิดความอยู่รอดต่อไป โดยเสริมกับปัจจัยที่ 4 คือเงินลงทุน ที่จะเป็นเงินหล่อเลี้ยงการดำเนินธุรกิจของบริษัท โดยต้องมีความเหมาะสมของเวลา นั้นคือ ปัจจัยที่ 5 คือเวลาที่เหมาะสมในการเข้าสู่ตลาด

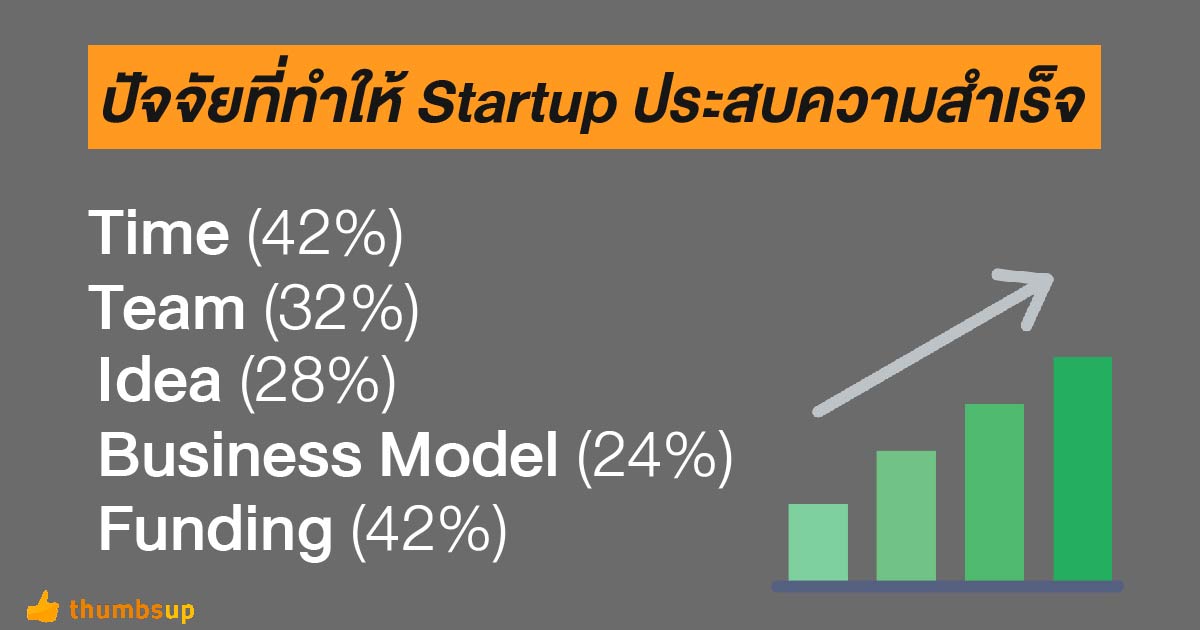

ซึ่งทุกปัจจัยฟังดูมีความสำคัญด้วยกันทั้งหมด แต่ปัจจัยอะไรล่ะ ที่สำคัญที่สุดสำหรับ Startup ที่จะประสบความสำเร็จได้ จาก

จึ่งผลการวิจัยของ Bill Gross ที่ได้ทำการศึกษาบริษัท Startup ประมาณ 200 แห่ง และพบว่าปัจจัยที่ทำให้ Startup ประสบความสำเร็จ เรียงลำดับความสำคัญได้ดังนี้

- Time (42%)

- Team (32%)

- Idea (28%)

- Business Model (24%)

- Funding (42%)

เป็นที่หน้าประหลาดใจอย่างยิ่งเพราะ อันดับ 1 นั้นคือ เรื่องของเวลา นั้นคือ ตลาด มีความพร้อมในการรับ ธุรกิจของเราแค่ไหน (Adoption rate) ปัจจัยถัดมา คือเรื่องของ ทีม ผู้ก่อตั้งและทีมงานนั้น ต้องมีความสามารถและความเข้าใจในธุรกิจของบริษัทได้เป็นอย่างดี ถัดมาอันดับ 3 คือเรื่องของ idea และอันดับ 4 คือ Business model ที่ จะต้องค่อยปรับเปลี่ยน ตามความต้องการของลูกค้า และสุดท้าย คือเรื่อง Funding อยากให้ Startup มองเรื่องนี้ ไว้เป็นเรื่องสุดท้าย เพราะ ถ้าผลิตภัณฑ์ หรือ บริการ ( product or service) ของเราสามารถขายได้ มีคนมาใช้สินค้าเรา จะมีผู้ลงทุนมาขอรวมลงทุนกับคุณอย่างแน่นอน

สิ่งที่ NVEST ทำร่วมกับ Startup (Value-Added to Startup)

สำหรับ NVEST จัดตัวเองอยู่ในกลุ่มของ Active VC ที่เข้าไปช่วยบริหารความเสี่ยง ของบริษัทที่เข้าร่วมลงทุนในหลายๆด้าน ไม่ว่าจะเป็นเรื่องการวางแผนกลยุทธ์ วางแผนงบประมาณ การลงทุนรอบถัดไป การหานักลงทุน แบรนด์ดิ้ง การตลาด การเงิน การดำเนินงาน รวมไปถึงการจัดการทรัพยากรมนุษย์ เป็นต้น เพราะในการทำ Startup ให้ประสบความสำเร็จนั้น จากที่กล่าวข้างต้น เงินเพียงแค่อย่างเดียวอาจจะยังไม่เพียงพอ แต่จะต้องมีมูลค่าเพิ่มอื่นๆ (Value-add) ด้วย

N-VEST ลงทุนในอะไรบ้าง

- Choco card

- Wise sight

- HG Robotics

- YggDrazil

- Adyim

- Others

สิ่งที่ VC ดูเป็นหลักจาก Startup

Market size, Market share และ Timing

- Market size เพื่อดูว่าบริษัทมีโอกาสเติบโตหรือ potential revenue มากน้อยแค่ไหน

- Market share บ่งบอกถึงว่าสามารถของบริษัท ที่จะเข้าไปมีส่วนร่วมในตลาดภาคใหญ่

- Adoption rate บอกว่าตลาดจะตอบรับสินค้าได้รวดเร็วมากแค่ไหน

ความสำคัญของ “ทีม”

ทีมนั้น ถือว่าเป็นส่วนประกอบที่มีความสำคัญมากๆ กับบริษัท ซึ่งก่อนที่นักลงทุนจะตัดสินใจลงทุนในบริษัทใด นักลงทุนมักจะเข้าไปคลุกคลีกับบริษัทนั้นๆจนมีความคุ้นเคยกับ founder และมีความสัมพันธ์ที่ดีมากต่อกันก่อน เพราะลงทุนกับ Startup ก็เหมือนกับการแต่งงาน แต่หากจะแตกต่างจากการแต่งงานในชีวิตจริงก็ตรงที่การลงทุนนั้น ไม่สามารถหย่าได้ จึงทำให้ต้องมีการพูดคุยตกลงกันเป็นอย่างดีก่อนหน้าเกิดการร่วมทุน รวมทั้งดูการทำงาน Dynamic ระหว่าง founder และทีมอีกด้วย

ข้อสัญญาแปลกๆ ในสัญญาร่วมทุน

ไม่ว่าจะเป็นในเรื่องของการให้ valuation ในรอบแรกๆ ที่สูงเกินไป การที่ founder team เหลือหุ้น ไม่ถึง51% ของบริษัท การผูกมัดการซื้อสินค้าจาก supplier รายใดรายหนึ่ง เป็นต้น Startup ควรระวัง ข้อผูกมัด เหล่านี้ให้ดี เพราะจะมีความสำคัญ ก่อให้เกิดเป็นอุปสรรคของการระดมทุนรอบถัดไปได้

และที่สำคัญอีกอย่างStartup ควรรู้ว่า เรากำลังต้องการ VC แบบไหนที่สามารถมาเติมเต็มบริษัท ของเราในส่วนที่ขาดหายอยู่ อย่าเลือก VC เพียงเพราะ valuation ที่ให้มาสูงที่สุด เพราะอาจกลายเป็นผลเสียต่อบริษัทในอนาคต (contigent toxic) แต่ควรเลือก VC ที่ add value ให้มากที่สุดหรือที่เหมาะสมตามความต้องการของ startup มากที่สุด

สุดท้ายนี้ N-VEST ก็เสนอแนะให้ startup หรือ Entrepreneur ทั้งหลาย ควรออกไปพบปะ โดยเฉพาะกับ Startup ที่เคยได้รับการลงทุนจาก VC ที่เราสนใจเพื่อที่จะได้ทราบข้อมูลจริงที่ว่า VC ที่เรากำลังคุยด้วยนั้นสามารถเข้ามา add value ด้านไหนได้บ้าง เข้ามาเติมเต็มในส่วนไหนบ้าง เพราะจะเป็นข้อมูลที่ช่วยในการตัดสินใจของ startup ที่ดีมากอย่างมากวิธีหนึ่ง